بانک مرکزی در دولت یازدهم و دوران مدیریت ولی اله سیف سلسله اقداماتی را در جهت اصلاح اقتصاد کشور در زمینه پولی و بانکی انجام داد. در این مقاله به بررسی این گونه اقدامات و به طور کلی بایدها و نبایدهای عملکردی بانک مرکزی در دولت یازدهم پرداخته ایم.

توافق با گروه اقدام مالی مشترک(FATF)

بعد از اجرایی شدن برجام، بانک مرکزی بهمنظور رفع مشکلات بانکی، مذاکره با گروه کاری اقدام مالی را بهطور ویژه در دستور کار خود قرارداد. در تیرماه سال 1395، ایران و گروه کاری مزبور به یک توافق در قالب یک برنامه اجرایی رسیدند؛ بهگونهای که مقرر شد درازای انجام برخی اقدامات اعتماد ساز از سوی ایران، محدودیتهای اعمالشده از سوی FATF به مدت یک سال تعلیق گردد. اما این نهاد ضمن تعلیق محدودیتها، همچنان از کشورها خواست تا اقدامات احتیاطی را در قبال ایران به کاربندند. مهمترین مفاد این برنامه اقدام عبارتاند از: تصویب و اجرای کنوانسیون پالرمو، امضا، تضمین ارائه همکاریهای بینالمللی درزمینهٔ تبادل و به اشتراکگذاری اطلاعات مربوط به ذینفع واقعی و تضمین وجود دروازهها و کانالهای تبادل اطلاعات غیرقضایی با مراجع غیرقضایی بهمنظور به اشتراکگذاری اطلاعات بهصورت نامحدود. در بخش دیگری از این برنامه، ایران مکلف شده است که تبصره ناظر به «غیرتروریستی بودن سازمانهای آزادیبخش برای مقابله با اموری از قبیل سلطه، اشغال خارجی، استعمار و نژادپرستی» را از قانون داخلی خود حذف نماید.

بانک مرکزی طی یک سال اخیر، اقدامات زیر را در راستای اعتمادسازی برای FATF انجام داده است:

- تعیین سقف ورود ارز فیزیکی همراه مسافر از خارج کشور بهاندازه10 هزار دلار

- ابلاغ به بانکها درزمینهٔ انجام تمامی نقل و انتقالات الکترونیکی ارزی برونمرزی از طریق سیستم سوئیفت و صورت گرفتن دریافت اطلاعات کامل و دقیق فرستنده و گیرنده بهطوریکه تراکنشها قابلردیابی باشد.

- ابلاغ به بانکها برای عدم همکاری با نهادهای ذیل لیست تحریمی برجامکه در این زمینه میتوان به عدم انجام خدمات ارزی برای شرکتهای زیرمجموعه قرارگاه سازندگی خاتمالانبیاء اشاره نمود.

- نصب نرم افزار نظارت بر تحریمها

ماحصل این اقدامات، منجر به بیانیه 4 تیرماه 1396 FATF شد که در آن بر تداوم اجرای برنامه اقدام تأکید گردید و همزمان اقدامات مقابلهای علیه ایران برای مدت یک سال دیگر معلق شد؛ هرچند که مجدداً از سایر کشورها خواسته شد که احتیاط لازم را در رابطه با ایران اتخاذ کنند.

شایانذکر است که علیرغم اینکه برخی مقامات کشور، بیانیه سال گذشته و همچنین بیانیه اخیر FATF را نوعی گشایش و تسهیلکننده روابط بانکی میدانندولی اخبار حکایت از سختگیری برخی کشورها ازجمله چین، در مراودات بانکی و انتقال منابع ارزی کشور به بهانه اجرای مقررات پولشویی دارد.

ساماندهی موسات غیرمجاز

مؤسسات غیرمجاز در دهه اخیر به دلیل فقدان نظارت لازم بهصورت قارچ گونه رشد کرده و طبق آخرین آمارها در حدود20 درصد نقدینگی کل کشور را به خود اختصاص دادهاند؛ لذا دارای ریسک بالایی بوده و بیشتر در معرض ورشکستگی هستند. از دیگر سو، این مؤسسات با ارائه نرخهای سود بالا، مؤسسات مجاز را تحریک به دریافت سپرده با سود بالا میکنند. به همین دلیل برخورد و ساماندهی این مؤسسات، ضمن کاهش اختلالات بازار پول، منجر به انتظام در این عرصه میشود.بانک مرکزی کارنامه درخشانی در کنترل این مؤسسات با حداقل هزینه، ارائه نداد. بانک مرکزی در 4 سال اخیر، در اولین گام، قائله موسسه میزان را بعد از درنگ و صرف زمان بسیار، با پرداخت خط اعتباری حل نمود. مشابه همین اتفاق، برای موسسه ثامنالحجج رخ داد که با تعریف خط اعتباری از جانب بانک مرکزی به بانک پارسیان واگذار شد. در هردوی این موارد، برخی کارشناسان این نقد را به بانک مرکزی وارد کردهاند که طولانی شدن فرآیند رسیدگی به طلب سپردهگذاران، موجب شده تا تعداد بیشتری از سپردهگذاران برای برداشت پولهای خود به این مؤسسات هجوم بیاورند و درنتیجه مقدار خط اعتباری موردنیاز افزایشیافته است.همچنین، برای اینکه مؤسسات غیرمجاز زیر چتر نظارتی بانک مرکزی قرار گیرند، بانک مرکزی رویه ادغام تعدادی از آنها را در پیش گرفت و برای مؤسسات جدید، مجوز فعالیت صادر کرد. موسسه آرمان ایرانیان، کاسپین و موسسه اعتباری نور نمونههایی از این مؤسسات جدید بودند که اجازه فعالیت پیدا کردند. هرچند که در رابطهبا موسسه کاسپین، به دلیل اهمال در فرآیند شناسایی داراییها و همین طور تاخیر در خط اعتباری تعریف شده برای سپرده گذاران، پدیده هجوم بانکیرخ داد.

تلاش برای کاهش نرخ سود بانکی

نرخ سود بانکی(اعم از سپرده و تسهیلات) مؤلفه مهمی برای صاحبان کسبوکار قلمداد میشود، چراکه میزان بهرهمندی آنها از منابع مالی را تعیین میکند. بهعبارتیدیگر اگر نرخ سود بانکی پایین باشد، بنگاههای بیشتری امکان دسترسی به تسهیلات بانکی را خواهند داشت. در این راستا با توجه به آنکه در سالهای 1392 و 1393، نرخ سود سپرده بانکی تا حدود 25 درصد و نرخ سود تسهیلات تا حدود 28 درصد افزایشیافته بود، با توجه به روند نزولی تورم، کاهش این متغیر در دستور کار قرار گرفت و بانک مرکزی دست به اقداماتی همچون کاهش نرخ سود بازار بین بانکی از 28 درصد در سال 94 به حدود 18 درصد در پایان مردادماه سال 96، کاهش نرخ ذخیره قانونی از 13.5درصد به حدود 10 درصد، تبدیل اضافه برداشت به خط اعتباری برای بانکهای دولتی و خصوصی و اصل چها و چهاری و همچنین عرضه ذخایر در جریان بسته خروج از رکود به واسطه دو طرح خرید خودرو و کارت اعتباری خرید کالای ایرانی. هرچند که به گفته مقامات بانک مرکزی، هماکنون نرخ سود سپرده بانکی برابر با 15 درصد و نرخ سود تسهیلات بانکی، برابر با 18 درصد یعنی مطابق با نرخهای مصوب شورای پول و اعتبار است، اما شواهد میدانی، حکایتگر نرخ سودهای بالاتر از 20 درصد برای سپردههای کلان و بالاتر از 25 درصد برای تسهیلات بانکی است. کارشناسان اما، پایین نیامدن نرخ سود بانکی را ناشی از عللی چون شدت انجماد منابع بانکی، وجود صندوقهای سرمایهگذاری با نرخ سود ثابت ،، عدم عرضه هدفمند ذخایر و منابع پولی توسط بانک مرکزی با لحاظ مساله تورم و وجود مؤسسات غیرمجازی که نرخ بهره بالاتر از متعارف ارائه میکنند، میدانند.

افزایش نقدینگی

در 4 سال اخیر، نقدینگی در حدود 25 درصد رشد داشته است و متوسط رشد پایه پولی نیز، برابر با 16.4درصد بوده است. در جدول شماره شماره 1، میزان نرخ رشد کلهای پولی مشاهده میشود. میانگین این رشدها در قیاس با 4 سال قبل از آن، تفاوت چندانی نداشته است . دلیل رشد پایه پولی،، بنا به آمارهای بانک مرکزی، بیشتر بهاضافه برداشت بانکها از بانک مرکزی بازمیگردد. بنا به آمارهای پولی بانکی، بدهی بانکها به بانک مرکزی در تاریخ مردادماه 1392،برابر با 55 هزار و 700میلیارد تومان بوده است که در اردیبهشتماه 196 این رقم به حدود 102هزار میلیارد تومان رسیده است.

|

سال |

رشد پایه پولی(درصد) |

رشد نقدینگی(درصد) |

|

1392 |

16.9 |

25.9 |

|

1393 |

10.7 |

22.3 |

|

1394 |

16.9 |

30 |

|

1395 |

17.3 |

23.2 |

جدول 1: میزان رشد پایه پولی و رشد نقدینگی در طی سالهای 1392 تا 1395 (منبع: نماگرهای اقتصادی بانک مرکزی)

اما در رابطه با رشد نقدینگی در سالهای اخیر، کارشناسان اعتقاد دارند که علت افزایش نقدینگی را باید در نرخ سود بالای تعلقگرفته به سپردههای بانکی جست و جو نمود که دیر یا زود، براثر شوک اقتصادی و تبدیلشدن به تقاضای معاملاتی، تأثیر خود را بر تورم خواهد گذاشت. نقد دیگری نیز به این نحوه افزایش نقدینگی وارد است. اینکه بخش کمی از این نقدینگی به بخشهای مولد اقتصادی اختصاصیافته و این بخشها دچار عطش نقدینگی برای سرمایه در گردش و تکمیل واحدهای نیمهتمام هستند.

اجرای طرح رونق بنگاههای کوچک و متوسط

یکی از اقدامات بانک مرکزی در طول 4 سال اخیر، حمایت مالی از بنگاههای کوچک و متوسط است که از سال 1395، اجرایی شد. به گفته مقامات این نهاد، در سال 1395 در حدود 17 هزار میلیارد تومان تسهیلات با نرخ سود مصوب 18 درصد به 24 هزار و 200 واحد بنگاه تولیدی اختصاص یافت. این در حالیاست که بنا به اظهارنظرهای مسئولین اتاق بازرگانی تهران برمیآید، حدود نصف تسهیلات سال 1395، استمهال تسهیلات قبلی بوده است و در قالب اعطای تسهیلات جدید نمیگنجد.

رشد میزان تسهیلات بانکی

طبق آمار بانک مرکزی از سال 1392 تا انتهای سال 1393، تسهیلات بانکی اعطایی، با رشد حدود 28 درصدی روبرو بوده است. رشد تسهیلات در صورتی مطرح میشود که بانکها در این مدت در تنگنای مالی به سر میبردند و به دلیل انجماد بیش از نیمی از داراییهای خود، تنها با 45 درصد از منابع بانکی خود کار میکردند. به گفته طیبنیا حدود 70 درصد تسهیلات شبکه بانکی، استمهال تسهیلات بازپرداخت نشده قبلی بودهاست.

کاهش نسبت مطالبات غیر جاری بهکل تسهیلات

بنابر آمارهای بانک مرکزی، نسبت مطالبات غیر جاری بهکل تسهیلات از 15.2 درصد در شروع به کار دولت یازدهم، به عدد 11 درصد در شهریورماه سال 1395 رسیده است. این امر که به گفته سیف، رئیسکل بانک مرکزی، نوعی توفیق بینظر بهحساب میآید، بهوسیله راهاندازی کمیته فرادستگاهی رسیدگی به مطالبات غیر جاری بانکها حاصلشده است. گفته میشود که دو برنامه بازطراحی نظام اعتبارسنجی و همکاری با قوه قضائیه برای اجرای حقوق وثیقهای، در کاهش نسبت مطالبات غیرجاری مؤثر بوده است. اما در این زمینه برخی کارشناسان اعتقاد دارند که نسبت مطالبات غیرجاری، از طریق استمهال تسهیلات بهطور مصنوعی کاهشیافته است.توضیح بیشتر اینکه نسبت مزبور، از دو بخش مطالبات غیرجاری در صورت و کل تسهیلات در مخرج تشکیل شده است که شواهد حکایتگر آن است که بهواسطه استمهال تسهیلات، مخرج کسر رشد نموده و درنتیجه، کل نسبت کاهشیافته است. دلیل دیگری نیز که دال بر تردید بر آمار فوق است، این است که بازگشت تسهیلات، منوط به وجود شرایط رونق اقتصادی است.

افزایش مقدار و تعداد وام ازدواج

تا قبل از بررسی بودجه سال 1395 در مجلس شورای اسلامی، سقف وام ازدواج به زوجین، 3 میلیون تومان بود. بنا به آخرین آمارهای بانک مرکزی، در بازه زمانی سالهای 1392 الی 1394، بانکها درمجموع به 2 میلیون و 700 هزار نفر تسهیلات سهمیلیونی به ارزش 9300 میلیارد تومان پرداخت کردند. اما در سال 1395، بنابر مصوبه مجلس در جریان بررسی بودجه سالانه، دولت مکلف شد تا به یکمیلیون زوج، تسهیلات 10 میلیون تومانی اعطا کند. بانک مرکزی با اجرای این مصوبه، توانست شبکه بانکی را وادار به اعطای وام قرض الحسنه ازدواج، به میزان ارزش 9800 میلیارد تومان کند. لازم به ذکر است که بانک مرکزی از اجرای کامل تکلیف قانون بودجه تا تاریخ مردادماه 96، عقبمانده بود. طبق تبصره 29 قانون بودجه قرار بوده است تعداد جوانان در صف وام ازدواج، در پایان هرماه کمتر از 50 هزار نفر باشد و حتی بانک مرکزی ملزم شده بود تا نسبت به بانکهای متخلف برخورد کند و برای آنها جریمه در نظر بگیرد. اما آخرین آمارهای مربوط به مردادماه 1396، نشان از انتظار 537 هزار نفر برای دریافت وام ازدواج دارد. البته بانک مرکزی برای حل این مشکل، صرح ضربتی وام زادواج را پیاده نمود. در پی اجرای از تاریخ 5 مرداد الی 31 مرداد، در حدود 240هزار وام قرض الحسنه ازدواج اعطا شده است. همچنین صف وام ازدواجح به 350هزار نفر تقلیل پیدا نموده است.

اصلاح صورتهای مالی بانکها

یکی از اقدامات مثبت بانک مرکزی، حرکت به سمت اجرای استانداردها و شفافسازی گزارشگری مالی بانکها بود که این امر با ابلاغ صورتهای مالی نمونه در سال 1394، کلید خورد. مهمترین ویژگی اصلاح صورتهای مالی، شناسایی سودهای موهوم و حذف آن از صورتهای مالی بانک بود؛ چراکه طی سالهای اخیر، بانکها و مؤسسات اعتباری در صورتهای مالی خود سودهایی شناسایی میکردند که درواقع وجود نداشت و با این روش، عملکرد خود را مثبت نشان میدادند. دیگر فایده این صورتهای مالی، صورت عملکرد سپردههای سرمایهگذاری بود. همچنین تشخیص دقیق مطالبات غیرجاری نیز رقم خورد و منجر شد تا ذخایر متناسب با آن از بانکهای کشور اخذ شود.

نزدیک شدن به بحران اعسار

عدم وصول مطالبات معوق و داراییهای راکد بانکی در بخش مسکن و سرمایهگذاری مستقیم بانکها در بنگاههایی که در حال حاضر اساساً سودآوری بالایی ندارند، موجب شده است تا بانکها دچار کمبود نقدینگی فراوانی شوند. از طرف دیگر بنابه صلاحدید مقامات بانک مرکزی، عرضه نقدینگی از طریق کانال پایه پولی محدود شد. این امر موجب شده است تا بانکها با محدودیت منابع مواجه شده و برای ایفای تعهدات خود( بازپرداخت سود سپردهها) به جذب سپرده با نرخهای بهره بالا(21 الی 23 درصد) روی بیاورند. این حرکت فراگیر بانکها -که از آن با عنوان بازی معمای زندانی یاد میشود- منجر به فشار تقاضا برای دریافت نقدینگی شده است. اما این بهره باید از بخش حقیقی اقتصاد تأمین شود که با توجه رشد اقتصادی پایین و تورم در حدود 10 درصد، این امر بعید به نظر میرسد. برای حل این مشکل، بانکها با شناسایی بهره از داراییهای موهومی( استمهال تسهیلات غیرجاری و تبدیل آنها به تسهیلات جاری) بهره مزبور را شناسایی میکنند. پیامد منفی این امر، تعمیق بحران بانکی و نزدیکی به اعسار ترازنامهای خواهد بود؛ چراکه شکاف میان داراییها(غیرواقعی) و بدهیهای بانکها(تعهدات حقیقی) رخ داده است. باید توجه داشت که این فرآیند معیوب که از سوی بانکها در 4 سال اخیر در حال پیادهسازی بوده است، منجر به افزایش 700 هزار میلیارد تومانی نقدینگی در کشور شده است که بیش از نیمی از آن متعلق به بهرههای پرداختی به سپردهها است؛ زیرا حجم نقدینگی محبوس شده در حسابهای سرمایهگذاری، متناسب با نرخ بهره سپردهها(20 درصد) افزایشیافته است.با توجه به ناتوانی بانکها از پرداخت این میزان بهره برای سپردهها، تنها دو راه وجود خواهد داشت. نخست آنکه بانک مرکزی بسیاری از بهرههای پرداختی را برگشت بزند؛ اتفاقی که در سال 1395 در رابطه با سه بانک صادرات، تجارت و ملت صورت پذیرفت و کاهش چشمگیر ارزش سهام آنها را موجب شد. دوم آنکه، بانک مرکزی با مماشات، خود به تأمین اعتبار و ذخایر برای بانکها بپردازد که در این صورت به دلیل کوچک بودن بخش حقیقی اقتصاد در 4 سال اخیر و با توجه به رشد بالای نقدینگی، این امر منجر به تورم خواهد شد.

عدم انعقاد پیمانهای پولی دوجانبه

پیمانهای پولی یکی از تعاملات پرداخت بینالمللی است که کشورها باهدف بینالمللی کردن پول ملی، کاهش فشار ناشی از نقدینگی به پول کشور مقابل در زمان بحران، تنوعگرایی در پرداختهای بینالمللی، مدیریت مؤثر نرخ ارز با کاهش تقاضا برای ارزهای پرقدرت و کاهش مشکلات ناشی از تحریم بانکی، آن را انتخاب میکنند. اما علیرغم کارایی بالای پیمانهای پولی برای بخش تجارت کشور، هنوز بانک مرکزی، اقدام درخوری برای اجرایی کردن پیمانهای پولی انجام نداده است و فقط به امضای یادداشتهای تفاهم با کشورهایی همچون روسیه، عراق، ترکیه، پاکستان، آذربایجان، اکوادر و چین و پیشنهاد این موضوع به کشورهایی همچون ویتنام، مالزی و قرقیزستان روی آورده است. با توجه به اینکه کشورهای چین، امارات، کره و ترکیه هم جزء 5 کشور اول صادرکننده به ایران و هم جزء 5 کشور اول واردکننده محصولات غیرنفتی از ایران هستند، حداقل 23 میلیارد دلار از مبادلات تجاری کشور (بیش از 50 درصد تجارت غیرنفتی کشور) را میشود با استفاده از پیمانهای پولی دوجانبه پوشش داد . این امر متأسفانه از دید مسئولان بانک مرکزی مغفول واقعشده است.

تداوم بنگاهداری و ملکداری بانکها

یکی از مشکلات نظام بانکی و اقتصاد کشورمان طی سالهای اخیر به شرکتداری و بنگاهداری بانکها بازمیگردد. بر همین اساس، شورای پول و اعتبار، اواخر سال 1393، موضوع شرکتداری بانکها را موردتوجه قرارداد و به بانک مرکزی مأموریت داد تا فهرستی از بنگاهها و شرکتهای تحت مالکیت بانکها و تعداد، ارزش و نوع فعالیت آنها را مشخص کند. برای مقابله با بنگاهداری بانکها، در ماده 17 قانون رفع موانع تولید، بر سود بانکها و مؤسسات اعتباری که منشأ آن فعالیتهای غیربانکی مانند بنگاهداری و نگهداری سهام باشد، در سال 1395، مالیات با نرخ 28 درصد وضع شدهاست. بعدازآن نیز مقرر شد هرسال، سه واحد به درصد نرخ مذکور اضافه شود تا به 55 درصد برسد. اکنون اما بعد از گذشت سه سال، بنا بر آخرین آمارها از جانب حیدری، معاون نظارتی بانک مرکزی، تا حدودی بر حجم شرکت داری بانکها افزوده نیز شده است. در سال 1393 ارزش دفتری شرکتهای بانکها حدود 26 هزار میلیارد تومان بود که تا 51 درصد از سرمایه آنها را درگیر میکرد؛ ولی آمار سال قبل نشان داد که تا 38 هزار میلیارد تومان از سرمایه حدود 70 هزارمیلیاردی بانکها در بنگاهداری هزینه شده است. این رقم بیانگر انجماد 54 درصدی منابع در این بخش بود که از رقم مجاز، حدود 10 هزار میلیارد تومان انحراف داشت. لازم است ذکر شود که بانکها اجازه دارند حداکثر تا ارزش 40 درصد سرمایه پایه (مطابق با بخشنامه سال 1386 پیرامون نحوه سرمایهگذاری بانکها و موسسات اعتباری) خود بنگاهداری کنند(البته طبق بخشنامه جدید بانک مرکزی ابلاغ شده در تاریخ اردیبهشت 96، باید میزان بنگاه داری بانکها به اندازه 20 درصد ارزش سرمایه پایه باشد).. همچنین بانکها ملزم بودند که املاک راکد خود را که حدود 15 درصد از داراییهای آنها را تشکیل میدهد، به فروش برسانند و یا تا حد امکان، آن را تبدیل به دارایی نقد کنند. در این زمینه گفته میشود به دلیل رکود اقتصادی، مخصوصاً در بخش مسکن، املاک بانکها به فروش نرفته است.

عدم رتبهبندی بانکها

از ابتدای شروع به کار دولت یازدهم، رتبهبندی بانکها و مؤسسات اعتباری بهمنظور نظارت بیشتر در دستور کار قرار گرفت. رتبهبندی بانکها ازآنجهت اهمیت مییابد که باعث میشود سپردهها از مؤسسات در معرض ورشکستگی و با رتبه اعتباری پایین، به سمت مؤسسات امن و متعادل ازلحاظ خطرپذیری سوق یابد. به گفته سیف قرار بود نتایج رتبهبندی نیز انتشار عمومی یابد. هرچند مسئولین بانک مرکزی وعده داده بودند این کار را تا پایان سال 1394 انجام بدهندو رئیسجمهور نیز در تاریخ 31 اردیبهشت 94، اجرایی سازی این سیاست را از بانک مرکزی مطالبه کرده بود؛ اما این وعده عملی نشد و بعدها حیدری، معاون نظارتی بانک مرکزی، تحقق آن را به پایان آبان ماه سال 1395 موکول کرد. باگذشت سال 1395، از رتبهبندی بانکها و مؤسسات اعتباری همچنان خبری منتشرنشده است.

عدم اجرای بخشنامه شفافیت بانکی ابلاغ شده در مردادماه سال 93

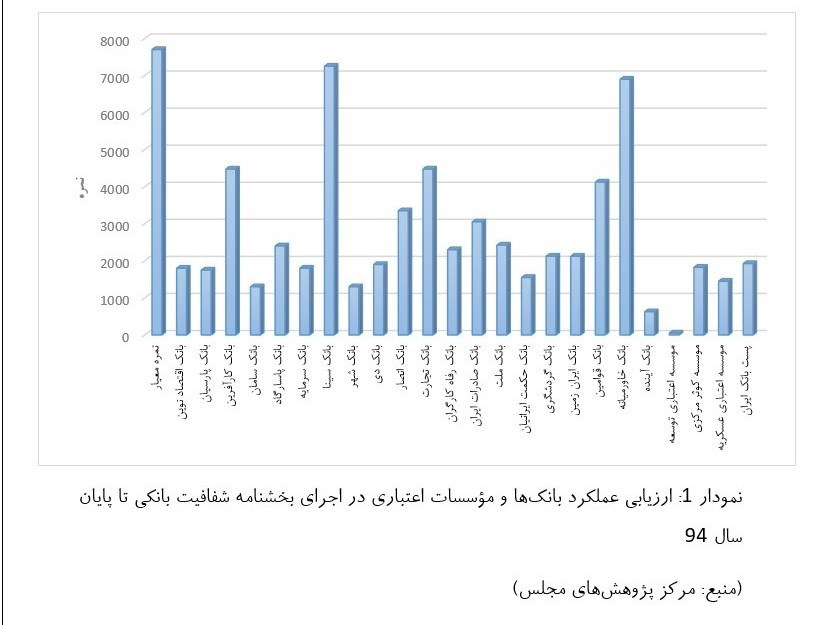

بانک مرکزی در مردادماه سال 93، بخشنامهای با عنوان «ضوابط ناظر بر حداقل استانداردهای شفافیت و انتشار عمومی اطلاعات توسط مؤسسات اعتباری» به مؤسسات اعتباری بانکی و غیر بانکی خصوصی، ارسال کرد. در این بخشنامه از این مؤسسات خواسته شد که کلیه اطلاعات قابلانتشار در چارچوب ضوابط مذکور و در چهار بخش «صورتهای مالی»، «مدیریت ریسک»، «حاکمیت شرکتی» و «کنترل داخلی» و اخبار مربوط به اتفاقات مهم را در سه بازه زمانی سه، شش و دوازدهماهه، بهصورت مرتب در هرسال منتشر کنند. در این بخشنامه همچنین ذکرشده بود که در صورت عدم تمکین بانکها به انتشار اطلاعات فوق، ظرف مدت 10 روز، مدیران بانکهای مربوطه، عزل خواهند شد. اما باوجود گذشت دو سال از زمان ابلاغ، بخشنامه موردنظر همچنان معطل اجرا مانده است. نمودار 1 میزان تمکین بانکها در اجرای خواستههای بخشنامه تا پایان بهمنماه 1394را نشان میدهد:

اجرای ناموفق طرحهای مرتبط با تسهیلات خرد

بانک مرکزی در 4 سال اخیر، طرحهای متعددی را پیرامون الزام بانکها به تسهیلاتدهی خرد در دستور کار داشته است. ابلاغ بخشنامه تسهیلات خرد در اردیبهشتماه 1394، تعریف خط اعتباری 4200میلیارد تومانی برای طرح کارت اعتباری خرید کالای ایرانی و طرح کارت اعتباری مرابحه(کام)و کارت اعتباری یاراکارت به پشتوانه یارانه خانوادهها تا سقف 5 میلیون تومان در اردیبهشتماه 1396، ازجمله اقدامات بانک مرکزی در این زمینه بهحساب میآید. اما در برخی موارد همچون بخشنامه ابلاغی تسهیلات خرد، هیچ ارزیابی عملکردی منتشرنشده است. همچنین در رابطه با طرح کارت اعتباری خرید کالای ایرانی، فقط 528 میلیارد تومان از خط اعتباری تعریفشده در قالب کارت اعتباری به متقاضیان اعطاشده و از سرنوشت باقی اعتبارات، خبری منتشرنشده است. در رابطه با طرح کارت اعتباری مرابحه، تا پایان دیماه 1395، درمجموع 500 هزار کارت اعتباری صادرشده است که از این میزان سهم بانکی ملی، حدود 243 هزار کارت است. این عملکرد نشان میدهد که بانک مرکزی، نتوانسته است کل شبکه را وادار به حمایت از تسهیلات خرد کند.