در این میان، بورس تهران کمی بیش از ۴۳ درصد بازدهی داشته که نسبت به بازارهای مزبور بسیار محدودتر است. از نگاه کارشناسان با توجه به محرک تورمی رشد بازارها، نزدیک شدن بازدهی آنها به یکدیگر دور از انتظار نیست؛ بنابراین با در نظر گرفتن دو متغیر مهم سرمایهگذاری، یعنی «بازده» و «ریسک» میتوان در یک سناریوی منطقی بورس را گزینه جذابتری برای فعالان اقتصادی در نظر گرفت.

آیا دلار و سکه همچنان گزینه اول سرمایهگذاران باقی میمانند؟ آیا روند کمنوسان بورس طی یکی، دو هفته اخیر ادامه مییابد؟ این دو پرسش اصلی، اکنون سرمایههای خُرد و کلان را درگیر خود کرده است. پس از رالی پرشتاب ارز و طلا از ابتدای سال، در شرایط فعلی تفاوت دیدگاهها در تحلیل آینده بازارها شدت گرفته و به نظر میرسد زمان بازبینی در استراتژی سرمایهگذاری فرا رسیده است. بر این اساس، دو متغیر اصلی بازده و ریسک با توجه به آینده فضای اقتصادی-سیاسی میتواند نقشه راه بازارها را در ادامه سال ۹۷ ترسیم کند. در این گزارش با بررسی پارامترهای مختلف، جذابیت بازارها بررسی و راهبرد نهایی بر مبنای دو الگوی حفظ سرمایه و کسب سود شناسایی شدهاند.

بازدهی کدام بازار بیشتر میشود؟

قیمت سکه از ابتدای سال حدود ۱۷۵ درصد و نرخ دلار ۱۸۰ درصد رشد کردهاند، این در حالی است که بازار سهام کمی بیش از ۴۳ درصد بازدهی داشته است. توجه به این ارقام میتواند برای یک سرمایهگذار اهمیت ویژهای پیدا کند. بنابراین اگر قرار باشد مطابق رفتارهای سنتی رشد تورمی بازارها در بلندمدت به یکدیگر نزدیک شود بورس تهران پتانسیل بالاتری برای صعود دارد. البته این به معنای آن نیست که دلار و سکه رشد بیشتری را تجربه نمیکنند، بلکه اگر مبدا را شرایط کنونی بگیریم، بازار سهام در صورت نبود ریسکهای بزرگ سیستماتیک، ظرفیت بالاتری برای حرکت جهشی دارد.

سکه: نکتهای که در مورد رالی بازارها در سال جاری باید به آن توجه شود شاگرد اولی سکه تا پایان هفته گذشته است. بنابراین، قیمت سکه توانسته بود در یک جهش خیرهکننده با اختلاف از سایر بازارها سود بیشتری را عاید سرمایهگذاران کند. در شرایطی که افزایش افسارگسیخته نقدینگی و همچنین التهابات سیاسی توجه پولها را به دو بازار ارز و طلا جلب کرده بود، رشد پرشتابتر سکه محل پرسش است. پاسخ این پرسش را میتوان در سیاستهای دولت از ابتدای سال و سطح دسترسی سرمایهگذاران جویا شد. به عبارت دقیقتر، پس از تعیین دلار ۴۲۰۰ تومان بهعنوان نرخ رسمی و قاچاق شناخته شدن سایر معاملات ارزی، سکه تنها گزینه در دسترس عموم شد. بنابراین، تقاضای مازادی در بازار سکه شکل گرفت که باعث رکوردشکنیهای پی در پی در این بازار شد. همچنین، سکه از همبازاریهای خود نظیر طلای گرمی نیز پیشی گرفت که دلیل آن مجددا به دسترسی آسانتر و کاربردی سکه برای عموم مردم در مقایسه با طلای آبشده است.

اکنون اما چشمانداز بازار طلا برای بسیاری محل پرسش است. دو متغیر نرخ دلار و قیمت جهانی طلا بر این روند اثرگذار هستند. از منظر بازار جهانی چشمانداز چندان جالبی از سوی کارشناسان بینالمللی مطرح نمیشود و در نتیجه میتوان از اثر مثبت اونس طلای جهانی بر بازار سکه صرفنظر کرد. بر این مبنا دلار پیشران قیمت سکه در آینده خواهد بود. مطابق آنچه در ادامه توضیح داده میشود، دلار برای صعود بیشتر باید به جای عوامل بنیادین به محرکهای رفتاری دل ببندد. هرچند در «مالی رفتاری» نمیتوان سقف مشخصی را تعیین کرد، اما با توجه به بازده خیرهکننده سکه از ابتدای سال، میتوان این برداشت را داشت که بهطور نسبی (یعنی در مقایسه با بازارهای رقیب) فاصله سکه با سقف احتمالی خود کمتر است. مثلا اگر قرار باشد دلار a درصد و بورس b درصد رشد کنند، احتمالا رشد سکه محدودتر از این ارقام خواهد بود.

دلار: پس از یک دوره برخورد دستوری و امنیتی با معاملهگران ارزی، طی هفتههای اخیر مجددا تقاضای دلار به حالت طبیعی خود نزدیکتر شده است. همین مساله سبب شد تا نه تنها دلار عقبماندگی خود از رشد قیمت سکه را جبران کند و حتی کمی از آن نیز فراتر رود. ارقام نقدینگی که بهعنوان دلیل اقتصادی و بنیادی رشد دلار محسوب میشدند، اکنون دیگر قادر به توضیح روند صعودی دلار نیستند. بنابراین، برای تحلیل بازار دلار باید به عوامل بنیادین توجه کرد.

«دنیای بورس» در گزارشی تحت عنوان «تئوری سیستمهای پیچیده در بازار ارز» تحلیل کرده بود که چگونه بدون حمایت عوامل اقتصادی، نرخ ارز میتواند تا سطحی حتی نامشخص رشد کند. اساس این تحلیل بر رفتار مردم متمرکز است که مشابه دانههای برف روی یکدیگر انباشته شده و در نهایت در شکل یک بهمن مهارنشدنی به سمت یک بازار هجوم میبرند. در واقع، «رفتار گلهای» توضیحدهنده این روندها است که میگوید مثلا اگر هزار نفر دلار بخرند، ۱۰ هزار نفر دیگر از ترس کمبود اطلاعات نسبت به هزار نفر اولیه اقدام به رفتاری تکراری (خرید دلار) میکنند و این سریال میتواند بهصورت تصاعدی ادامه پیدا کند. بنابراین اگر انتظارات کنترل نشود، خریداران دلار ممکن است همچنان بتوانند مستقل از متغیرهای اقتصادی باعث تورم قیمتها در بازاری مثل ارز بشوند. با این حال، بررسیهای میدانی نشان میدهد بدبینترین افراد نیز نرخهایی که برای دلار در نظر میگیرند کمتر از یکسوم بالاتر از قیمتهای کنونی است. بنابراین، بهعنوان سرمایهگذار که باید فرصتهای سرمایهگذاری را کنار هم در نظر بگیرد، اگر به پتانسیل بورس و موقعیت بازدهی آن نسبت به سایر بازارها (فقط ۴۳ درصد از ابتدای سال) دقت شود، دلار از نظر بازدهی نمیتواند گزینه اول سرمایهگذاری باشد.

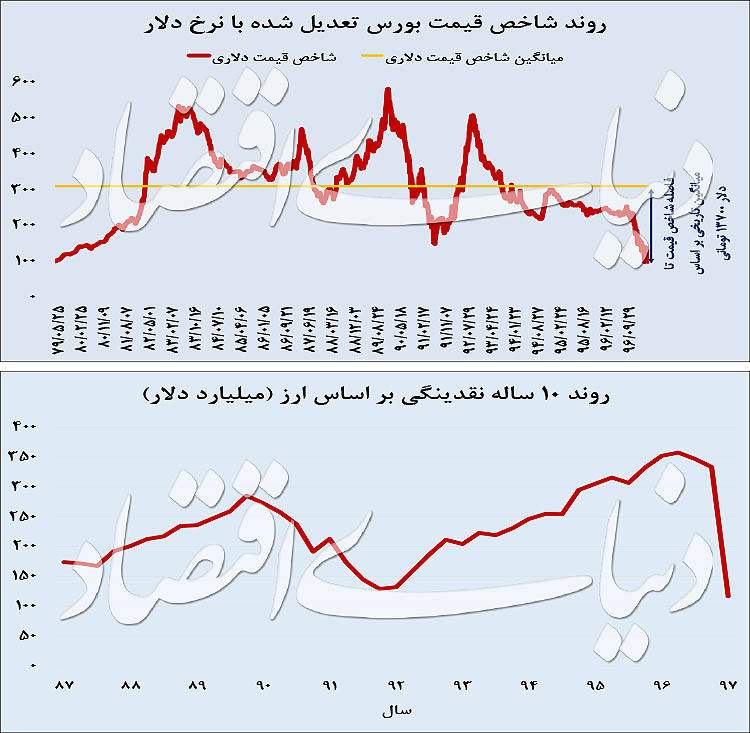

بورس: بازار سهام در شرایطی از ابتدای سال رشد چندانی را در مقایسه با دلار و سکه تجربه نکرده که بهطور سنتی ارتباطی مستقیم میان بورس و بازار ارز برقرار است. بیش از نیمی از ارزش بورس در اختیار شرکتهای کالامحور است که بر اساس نرخ دلار ارزشگذاری میشوند. بنابراین و در شرایط عمومی رشد نرخ دلار زمینهساز صعود بورس است. در یک بررسی آماری اگر شاخص قیمت را به نرخ دلار روز تقسیم کنیم و براساس تئوری بازگشت به میانگین فرض کنیم که این شاخص به میانگین تاریخی خود برمیگردد، پتانسیل بسیار بالایی با نرخهای فعلی دلار میتوان متصور شد. در واقع اگر دلار را حدود ۱۳۵۰۰ تومان در نظر بگیریم و در یک حالت بدبینانه نسبت قیمت به درآمد (P/ E) انتظاری بورس را ۴ مرتبه فرض کنیم، بازدهی بیش از ۱۰۰ درصدی را برای بازار سهام میتوان از نقطه کنونی متصور شد. لازم به یادآوری است که نسبت قیمت به درآمد بورس بهطور سنتی ۶ مرتبه بوده است که اگر مبنای محاسبات را این عدد قرار دهیم، رقم بازدهی بورس تقریبا دو برابر میشود که البته فرض صحیحی با توجه به ریسکهای سیستماتیک فعلی به نظر نمیرسد. به هر حال مشاهده میشود در مقایسه با بازارهای موازی، بورس تهران پتانسیل بالاتری از نظر بازدهی دارد و شانس اول سرمایهگذاری است.

ریسکشناسی دلار، سکه و بورس

نکته دوم برای سرمایهگذاری، شناسایی ریسکهای موجود است. بهطور سنتی در اقتصاد کشورمان ارز و طلا بهعنوان داراییهای کمریسک شناخته میشوند و بورس محل حضور سرمایهگذاران ریسکپذیر است. اما در شرایط فعلی باید با دقت بیشتری ریسکهای سرمایهگذاری در سه بازار مزبور را در نظر گرفت تا در تشخیص حد ریسک دچار خطا نشد.

سکه: همانطور که اشاره شد سکه تحت تاثیر دو عامل دلار داخلی و طلای جهانی است. روند رو به احیای اقتصاد آمریکا به معنای اشتغال کامل و رشد اقتصادی مناسب، باعث شده تا عمده کارشناسان بینالمللی، روند تدریجی افزایش نرخ بهره از سوی فدرال رزرو را انتظار داشته باشند. این مساله با تقویت ارزش دلار موجب فشار بر قیمت طلای جهانی میشود. هرچند ممکن است ضعف اقتصادهای نوظهور موجب کُند شدن روند افزایش نرخ بهره دلار شود، اما همچنان سیاستگذاران فدرال رزرو و کارشناسان روند افزایشی بهره در اقتصاد آمریکا را محتملتر میدانند. بنابراین، قیمت سکه از جانب قیمت اونس طلا با ریسک مهمی مواجه است. امری که از ابتدای سال ۲۰۱۸ باعث افت بیش از ۶/ ۷ درصدی قیمت اونس طلا شده است.

ریسک بعدی به شرایط دلار و نقدینگی کل کشور مربوط میشود. بهطوری که دیگر حجم نقدینگی موجود در کشور، حمایتی از نرخهای کنونی دلار نمیکند و در نتیجه اولین نشانههای خوشبینی یا کاهش التهابات سیاسی میتواند منجر به ریزش نرخ دلار شود. بنابراین، ریسک دلار در بازار داخلی نیز در بازار سکه مشهود است. سومین ریسک در این بازار را میتوان در رشد پرشتاب این بازار از ابتدای سال جویا شد. جایی که عمده تحلیلگران حباب قیمتی را برای سکه متصور هستند که میتواند با امکان سرمایهگذاری متوازن در بازارهای ارز و طلا از سوی عموم افراد منجر به تخلیه این حباب شود. نمونه این رفتار را در معاملات هفته گذشته دلار و سکه مشاهده میکنیم. بهطوری که بر خلاف رشد حدود ۲۵ درصدی دلار در معاملات هفتگی، قیمت سکه فقط ۱۰ درصد افزایش یافت. در این میان نباید از نقش سکههای پیشفروششده از سوی بانک مرکزی نیز غافل شد که در صورت بروز نشانههای کاهشی در بازار سکه، عرضه سنگینی را به همراه خواهد داشت و افت سکه را مشابه روند صعودی آن پرشتاب خواهد کرد.

دلار: یکی از روشهای تحلیل نرخ دلار، بررسی روند نقدینگی و مقایسه آن با نرخ دلار روز است. بهعنوان یک قاعده کلی، نقدینگی در اقتصاد بهصورت تورم و رشد اقتصادی نمایان میشود. مثلا اگر نقدینگی در یک سال 10 درصد رشد کرده باشد و رشد اقتصادی در آن سال 3 درصد باشد، انتظار میرود 7 درصد تورم ایجاد شود. البته این قاعده در بلندمدت برقرار است و ممکن است تورم در کوتاهمدت متناسب با رشد نقدینگی (منهای رشد اقتصادی) افزایش پیدا نکند که به آن انباشت تورمی میگویند. سال گذشته بسیاری از تحلیلگران اقتصادی، رشد پرشتاب نقدینگی در دولتهای یازدهم و دوازدهم را متناسب با رشد اقتصادی نمیدانستند و در نتیجه انباشت تورمی قابل توجهی پیشبینی شده بود. با توجه به آنکه نرخ دلار نیز متناسب با تورم باید افزایش پیدا کند، این انباشت تورمی پتانسیلی برای جهش دلار فراهم کرده بود. بنابراین، رشد دلار در سال جاری تا سطوح حدود ۷ تا ۸ هزار تومان را میتوانستیم با این مدل پیشبینی کنیم. اما ارقام بالاتر بر اساس رفتار عموم مردم و ترسهای غیراقتصادی قابل توضیح است. در شرایط کنونی، رقم نقدینگی دلاری اگر اثر رشد اقتصادی را از آن کم کنیم، در پایینترین سطوح تاریخی خود قرار دارد. مثلا با نرخ دلار ۲۰ هزار تومان که برخی سفتهبازان آن را هدف بعدی عنوان میکنند، مقدار نقدینگی کشور بر اساس دلار به کمتر از ۸۰ میلیارد دلار میرسد. رقمی که کمتر از درآمدهای صادراتی (نفتی و غیرنفتی) یک سال کشور است. بنابراین، از منظر اقتصادی چنین هدفهایی برای دلار به هیچ عنوان قابل دفاع نیست، زیرا مازاد منابع ارز خارجی به شدت بر عرضه ریال غلبه میکند و این ریسک از نظر اقتصادی به شدت خریداران دلار را تهدید میکند.

در چنین شرایطی، اقتصاد رفتاری که خود منشأیی غیراقتصادی دارد تنها توجیهکننده افزایش دلار است. حال تجربه جهش دلار در سالهای ۹۰ و ۹۱ را به یاد آورید. در آن زمان، دلار تا نزدیک ۴ هزار تومان پیش رفته بود و تا تابستان ۹۲ بسیاری نرخ ۸هزار تومانی را برای دلار پیشبینی میکردند. اما بازگشت امید و آرامش سیاسی با انتخاب روحانی بهعنوان رئیس دولت یازدهم مسیر دلار را عوض و اواخر سال ۹۲ قیمتهای کمتر از ۲۸۰۰ تومان را نیز تجربه کرد. در شرایط کنونی نیز عدم حمایت متغیرهای اقتصادی از نرخ دلار باعث میشود تغییر فضای سیاسی بهشدت بازارهای ارز و سکه را نوسانی کند. همان سال ۹۲، فقط ثبتنام مرحوم هاشمی رفسنجانی در انتخابات قیمت دلار را در یک روز بیش از ۱۰۰ تومان کاهش داد. اکنون نیز اولین سیگنال آرامشبخش میتواند بازار دلار را در مسیر ریزشی قرار دهد. احتمال صادرات نفت یا سایر محصولات بیش از انتظارات بدبینانه کنونی، پیشرفت مناسب مذاکرات با اروپا برای حفظ برجام یا اصلاحات اقتصادی منسجم هر کدام نمونههایی از امکان چرخش مسیر بازار ارز محسوب میشوند.بورس: بازار سهام نیز با وجود پتانسیل بالای بازدهی، ریسکهای متعددی دارد. نخستین مساله بحث سیاستگذاریهای داخلی است که منجر به ایجاد رانت به نفع دلالان شده است. قیمتگذاریهای دستوری در بورس کالا مهمترین ریسک کنونی بورس تهران است که به زیان شرکتهای تولیدی بورس و مصرفکننده و صرفا به نفع واسطههای رانتجو است. با این حال، کارشناسان معتقدند ریسک مزبور در کوتاهمدت اهمیت دارد و به تدریج مشابه حذف رانت دلار ۴۲۰۰ تومانی میشود و سیاستگذار، چارهای جز اصلاح این سیاستهای رانتساز ندارد.

نکته بعدی مربوط به عدم قطعیتهای کنونی در فضای کلان اقتصادی-سیاسی است که بهطور کلی پیشنیاز ورود پول به بورس، یعنی ریسکپذیری را کاهش میدهد. در فضایی که ابهامات از آینده بالا باشد بهطور کلی ریسکگریزی سرمایهگذاران افزایش مییابد و همین مساله منجر به کاهش جریان ورود نقدینگی به بازار سهام میشود. این ریسک هرچند اثرگذار است اما در نهایت با بروز نشانههای قدرتمند بنیادین در سودآوری شرکتهای سهامی و همچنین احتمال کاهش عدم قطعیتهای موجود، ریسکپذیری سرمایهگذاران نیز افزایش پیدا میکند.ریسک سوم به قیمتهای جهانی برمیگردد که شرکتهای کالایی بورس تهران را متاثر میکند. جنگ تعرفهای ترامپ با چین و ناآرامی در اقتصادهای نوظهور مهمترین تهدید فعلی بازار جهانی محسوب میشوند. همین امر سبب شده تا قیمت کالاها نسبت به اوجهای خود در سال ۲۰۱۸ افت محسوسی را تجربه کنند. مثلا روی از سطوح بالای ۳۵۰۰ دلاری اکنون کمتر از ۲۵۰۰ دلار معامله شود و مس از رکوردهای نزدیک ۷۴۰۰ دلاری به کمتر از ۶۰۰۰ دلار ریزش کند. هرچند بازار جهانی چشمانداز چندان روشنی ندارد اما عمده تحلیلگران بینالمللی معتقدند قیمتهای فعلی فلزات به کف خود نزدیک شدهاند. بهعنوان نمونه، متال بولتن در آخرین تحلیل ماهانه خود چرخش در مسیر بازار عمده فلزات را پیشبینی کرده است. بنابراین، میتوان این ریسک را نیز در شرایط کنونی چندان شدید ارزیابی نکرد.

بحث تحریمها و عدم امکان فروش شرکتها، دیگر ریسکی است که سرمایهگذاران را برای ورود به بورس مردد کرده است. در این خصوص تجربه سالهای ۹۰ و ۹۱ میتواند برخی امیدواریها را به همراه داشته باشد. در دوره قبلی تحریم، شرکتهای صادراتی عموما در ابتدا با کاهش فروش خارجی مواجه میشوند، اما در زمان نسبتا کوتاهی میتوانند راههای دور زدن تحریم و فروش محصولات را پیدا کنند. برخی کارشناسان معتقدند تجربیات گذشته میتواند در دوره جدید تحریم نیز به کمک بیاید و مسیر فروش محصولات با حداقل اثر کاهشی را حفظ کند. البته باید در نظر داشت که دولت ترامپ ممکن است سختگیریهای بیشتری را در این دوره از تحریمها اعمال کند و مقایسه ۱۰۰ درصدی با سالهای قبل از برجام شاید کمی خوشبینانه باشد.پنجمین ریسک بازار سهام به افزایش احتمالی نرخ سود بانکی مربوط است. این موضوع ممکن است بهعنوان راهکار کنترل نقدینگی از سوی سیاستگذار دنبال شود. اما با توجه به آنکه تبعات تورمی نقدینگی و افزایش نرخ دلار اکنون به مصرفکننده منتقل شده است، افزایش بیش از اندازه نرخ بهره نه تنها کمکی به اقتصاد نمیکند، بلکه بر تشدید مشکلات اقتصادی نیز میدمد. بنابراین، اگر سیاستگذار رفتار عقلایی از خود نشان دهد، نگرانی چندانی از جانب نرخ بهره متوجه بورس تهران نخواهد بود.

الگوی نهایی تصمیم سرمایهگذار

برای تصمیمگیری نهایی، سرمایهگذاران به بازدهی و ریسک بهطور همزمان نگاه میکنند که در این خصوص نسبت مشهور شارپ (Sharpe ratio) تعریف میشود. با در نظر گرفتن موارد یادشده مشاهده میشود از نظر بازدهی (صورت کسر نسبت شارپ) بورس سود انتظاری بالاتری دارد. از نگاه ریسک (مخرج کسر نسبت شارپ) اما تعدد ریسکهای بازار سهام بیش از دلار و سکه است. با این حال، ریسکهای سهام عموما با یک نگاه تقریبا منطقی چندان نگرانکننده نیستند، ولی ریسکهای کمتعداد دلار و سکه به شدت میتوانند بزرگ باشند. بنابراین، در جمعبندی میتوان بهعنوان یک سرمایهگذار که هدف اصلی آن کسب سود است بازار سهام را دارای پتانسیل بالاتری در مقطع کنونی دانست. هرچند ممکن است برخی افراد که صرفا به دنبال حفظ ارزش پول خود هستند و ریسکپذیری بسیار پایینی دارند، همچنان بازارهای ارز و سکه را برای سرمایهگذاری ترجیح دهند. برای این افراد حتی کاهش احتمالی نرخ دلار ممکن است چندان ناراحتکننده نباشد، زیرا برای آنها کسب سود اهمیت زیادی ندارد و صرفا میخواهند قدرت خرید دارایی خود را حفظ کنند. بنابراین، یک سرمایهگذار باید با در نظر گرفتن تمامی موارد مزبور، پرتفولیوی خود را بازبینی کند و بر اساس انتظارات از بازدهی، سهم داراییها را در سبد خود تنظیم کند.